Μετά την Eurobank, και οι οικονομικές καταστάσεις της Alpha Bank επιβεβαιώνουν στο 100% όλα όσα καταγγείλαμε στο προηγούμενο άρθρο μας και στο σχετικό δημοσίευμα στην ΥΠΕΡΒΑΣΗ NEWS….

ΚΛΙΚ ΕΔΩ :

https://www.kinima-ypervasi.gr/choris-tin-asylia-oi-ellines-trapezites-tha-itan-idi-oloi-stin-fylaki/

ΓΙΑ ΤΙΣ ΟΙΚΟΝΟΜΙΚΕΣ ΚΑΤΑΣΤΑΣΕΙΣ ΤΗΣ ALPHA BANK ΚΛΙΚ ΕΔΩ :

https://www.alpha.gr/-/media/alphagr/files/group/apotelesmata/fy-2021/oikonomikes-katastaseis-fy-2021-gr.pdf

Γράφει ο Κυριάκος Τόμπρας

Οικονομολόγος, Διδάκτορας Οικονομικού Πανεπιστημίου Salerno, Πρόεδρος ΥΠΕΡΒΑΣΗΣ

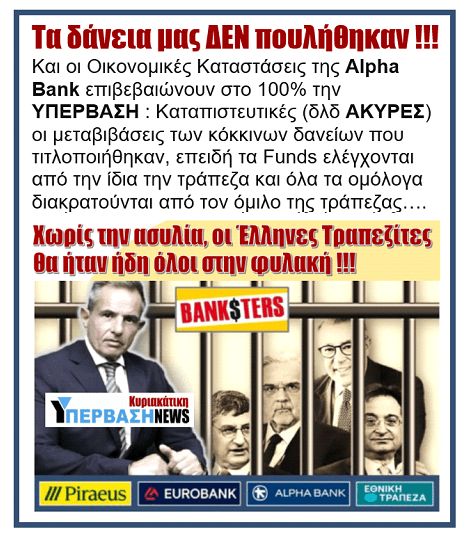

Καταπιστευτικές, δλδ ΕΙΚΟΝΙΚΕΣ, δλδ ΑΚΥΡΕΣ, οι Συμβάσεις Πώλησης+Μεταβίβασης των Δανείων μας στα Funds !!!

Οι οικονομικές καταστάσεις των ίδιων των τραπεζών αποκαλύπτουν το έγκλημα του λευκού κολάρου που διέπραξαν οι Έλληνες Τραπεζίτες, προκειμένου να καλωπίσουν τους «σκασμένους» στην πραγματικότητα ισολογισμούς τους και να καταφέρουν να καρπωθούν κρυφά και αντίθετα προς το ισχύον νομοκανονιστικό πλαίσιο ΕΕ & ΕΚΤ, προς όφελος των τραπεζών τους, τις Εγγυήσεις ΕΔ του Σχεδίου «Ηρακλής», αντισταθμίζοντας, έτσι, την περίπου ισόποση μαύρη τρύπα των παθητικών τους από την Αναβαλλόμενη Φορολογία. Κάπως, έτσι, απέκτησαν ξαφνικά την πολυτέλεια να το παίζουν σήμερα άνετοι από πλευράς κεφαλαιακής επάρκειας, φτάνοντας μέχρι και στο σημείο να ζητούν την πρόωρη εξόφληση της Αναβαλλόμενης Φορολογίας τους (DTC), προκειμένου, έτσι, να εξασφαλίσουν οριστικά το όφελος των Εγγυήσεων ΕΔ του Σχεδίου «Ηρακλής» στα ενεργητικά τους.

Πως θα μπορούσαν, άραγε, να τους ζητηθούν αύριο πίσω, όταν, με αυτές, θα έχουν εν τοις πράγμασι συμψηφίσει λογιστικά τις απώλειες από το τέλος του πάρτι της Αναβαλλόμενης Φορολογίας ;;; «Θέλετε να κλείσουν οι Τράπεζες ;;;» θα μας ρωτούν, εμφατικά και πάλι, κατά την συνήθη και προσφιλή τακτική τους, που αποτελεί πλέον «επικοινωνιακή συνταγή», οι γνωστοί «τραπεζοκόμοι» του μιντιακού και του πολιτικού συστήματος…..

Και στην περίπτωση, λοιπόν, της ALPHA BANK, τα SPV (Οχήματα Ειδικού Σκοπού), δλδ τα Funds της Ιρλανδίας και του Λουξεμβούργου, που φέρονται ότι δήθεν αγόρασαν τα δάνειά μας, ελέγχονται ενδοομιλικά από την ίδια την Τράπεζα, παραβιάζοντας, έτσι, ευθέως, το αυστηρότατο νομοθετικό πλαίσιο του Κανονισμού (ΕΕ) 2017/2402, όπως τροποποιήθηκε από τον Κανονισμό (ΕΕ) 2021/557, ενώ, ταυτόχρονα, τα SENIOR ομόλογα των τιτλοποιήσεων, που έλαβαν τις Εγγυήσεις ΕΔ του Σχεδίου «Ηρακλής», βρίσκονται στα χέρια της ίδιας της Τράπεζας, ενώ τα ομόλογα MEZZANINE & JUNIOR διακρατούνται από τον ίδιο τον Όμιλο της Τράπεζας, με αποτέλεσμα, έτσι, στην πραγματικότητα, να μην υπάρχουν ΤΡΙΤΟΙ ΕΠΕΝΔΥΤΕΣ, αγοραστές των ομολόγων, δλδ των τιτλοποιημένων δανείων μας, με τα Funds να έχουν απλά παίξει τον ρόλο του ΧΡΗΣΙΜΟΥ ΜΠΡΟΣΤΙΝΟΥ στην ιδιοφυή αυτή απάτη, με την οποία, το ελληνικό τραπεζικό σύστημα, κατάφερε για μια ακόμη φορά να βάλει στο χέρι τα χρήματα Ελλήνων και Ευρωπαίων Φορολογουμένων, στις πλάτες των Δανειοληπτών που τιτλοποίησε…..

Διαβάζουμε, σχετικά, στην Ετήσια Οικονομική Έκθεση της Alpha Bank (31/03/2022) :

Την 28.6.2021 ο Όμιλος μεταβίβασε χαρτοφυλάκια μη εξυπηρετούμενων δανείων στην εταιρεία ειδικού σκοπού “Gemini Core Securitisation Designated Activity Company” με έδρα την Ιρλανδία που συστήθηκε για το σκοπό αυτό και η οποία με τη σειρά της εξέδωσε ομολογία. Ο Όμιλος κάλυψε το σύνολο της έκδοσης, γεγονός που έχει ως αποτέλεσμα τον έλεγχο από την Τράπεζα της εταιρείας ειδικού σκοπού και τη μη διακοπή αναγνώρισης των εν λόγω δανείων καθώς διατήρησε σε όλες τις περιπτώσεις τους κινδύνους και τα οφέλη που απορρέουν από τα τιτλοποιημένα χαρτοφυλάκια. Το υπόλοιπο των τιτλοποιημένων δανείων μετά από σωρευμένες απομειώσεις της ανωτέρω συναλλαγής που αποτιμώνται στο αναπόσβεστο κόστος ανήλθε την 31.12.2021 σε € 4.526.627.

Επιπρόσθετα, η Τράπεζα κατέχει χαρτοφυλάκιο επιχειρηματικών, καταναλωτικών δανείων και πιστωτικών καρτών που έχουν τιτλοποιηθεί μέσω εταιριών ειδικού σκοπού ελεγχόμενων από αυτήν. Από την εξέταση των συμβατικών όρων και της δομής των ανωτέρω συναλλαγών (π.χ. παροχή εγγυήσεων ή/και πιστωτικής ενίσχυσης ή ιδιοκατοχή ομολογιών έκδοσης των εταιριών ειδικού σκοπού) προκύπτει ότι η Τράπεζα διατήρησε σε όλες τις περιπτώσεις τους κινδύνους και τα οφέλη που απορρέουν από τα τιτλοποιημένα χαρτοφυλάκια. Το υπόλοιπο των τιτλοποιημένων δανείων μετά από σωρευμένες απομειώσεις των ανωτέρω συναλλαγών που αποτιμώνται στο αναπόσβεστο κόστος ανήλθε την 31.12.2021 € 1.161.298. Τα στεγαστικά δάνεια την 31.12.2021 περιλαμβάνουν δάνεια ποσού € 3.189.417 που έχουν χρησιμοποιηθεί ως κάλυμμα στο Πρόγραμμα Καλυμμένων Ομολογιών Ι και στο Πρόγραμμα Καλυμμένων Ομολογιών ΙI.

Την 10.12.2021, ολοκληρώθηκε η συναλλαγή «Cosmos» η οποία περιλάμβανε:

α) Την τιτλοποίηση από την Τράπεζα δανείων και πιστώσεων λογιστικής αξίας προ απομείωσης ύψους € 3,4 δισ. στην εταιρεία ειδικού σκοπού με την επωνυμία Cosmos Securitization Designated Activity Company σύμφωνα με τον Ν. 3156/2003. Στο πλαίσιο της τιτλοποίησης, η οποία πραγματοποιήθηκε την 8.10.2021, η εταιρεία ειδικού σκοπού εξέδωσε ομολογίες σε τρία επίπεδα εξοφλητικής προτεραιότητας, τη Σειρά Α (υψηλής εξοφλητικής προτεραιότητας), τη Σειρά Β (μεσαίας εξοφλητικής προτεραιότητας) και τη Σειρά Γ (χαμηλής εξοφλητικής προτεραιότητας), οι οποίες αρχικά καλύφθηκαν από την Τράπεζα.

β) Τη διανομή, μέσω μείωσης μετοχικού κεφαλαίου, εις είδος, από την Alpha Bank του 95% των ανωτέρω ομολογιών μεσαίας και χαμηλής εξοφλητικής προτεραιότητας στη μητρική εταιρεία του Ομίλου Alpha Υπηρεσιών και Συμμετοχών Α.Ε. σύμφωνα και με την από 25.10.2021 απόφαση της Έκτακτης Γενικής Συνέλευσης της Alpha Bank Α.Ε. Ως συνέπεια της εν λόγω συναλλαγής, η Alpha Bank A.E. προχώρησε την 10.12.2021 σε διακοπή αναγνώρισης από τον ισολογισμό της των τιτλοποιημένων δανείων, αναγνωρίζοντας παράλληλα τα ομόλογα που διακράτησε στην εύλογη αξία τους ενώ η διαφορά συνολικού ποσού μετά από φόρους €256.417 αναγνωρίσθηκε σε μείωση της καθαρής της θέσης. Ειδικότερα, η μείωση στο μετοχικό της κεφάλαιο ανήλθε σε € 10.825, ποσό που

αντιπροσωπεύει την εύλογη αξία των ομολόγων που διανέμονται.

Για τον υπολογισμό της ανωτέρω επίπτωσης λήφθηκαν υπόψη τα κάτωθι:

• Η λογιστική αξία μετά από απομειώσεις του τιτλοποιημένου χαρτοφυλακίου ποσού €1.977.035

• Η εύλογη αξία του 100% των ομολογιών υψηλής εξοφλητικής προτεραιότητας και του 5% των ομολογιών μεσαίας και χαμηλής εξοφλητικής προτεραιότητας που διακρατήθηκαν συνολικού ποσού €1.721.270

• Η καθαρή λογιστική αξία €100.964 των χρηματοοικονομικών υποχρεώσεων και απαιτήσεων προς την εταιρία ειδικού σκοπού που αναγνωρίστηκαν μετά τη διακοπή αναγνώρισης

• Επίπτωση του φόρου συνολικού ποσού €100.312 (σημείωση 13)

Συνεπεία των ανωτέρω ο Όμιλος αναγνώρισε στα δάνεια που αποτιμώνται στο αναπόσβεστο κόστος τα ομόλογα υψηλής εξοφλητικής προτεραιότητας συνολικού ποσού €1.720.701 καθώς επίσης αναγνώρισε και στα δάνεια που αποτιμώνται στην εύλογη αξία μέσω των αποτελεσμάτων τα ομόλογα μεσαίας και χαμηλής εξοφλητικής προτεραιότητας συνολικού ποσού €570.

Επίσης, ο Όμιλος στο πλαίσιο της πώλησης Μη Εξυπηρετούμενων Ανοιγμάτων μέσω τιτλοποίησης της συναλλαγής Galaxy που πραγματοποιήθηκε από την Alpha Υπηρεσιών και Συμμετοχών Α.Ε. (σημείωση Εταιρικός Μετασχηματισμός – Διάσπαση με Απόσχιση Κλάδου) αναγνώρισε στα δάνεια που αποτιμώνται στο αναπόσβεστο κόστος τα ομόλογα υψηλής εξοφλητικής προτεραιότητας συνολικού ποσού €3.839.596 καθώς επίσης αναγνώρισε και στα δάνεια που αποτιμώνται στην εύλογη αξία μέσω των αποτελεσμάτων τα ομόλογα μεσαίας και χαμηλής εξοφλητικής προτεραιότητας συνολικού ποσού €1.991.

Σύμφωνα με

α) το Επιχειρησιακό Σχέδιο για τη διαχείριση καθυστερημένων ανοιγμάτων που υπέβαλε η Τράπεζα στις 15 Απριλίου 2021 και καταρτίσθηκε σύμφωνα με τη μεθοδολογία και τα υποδείγματα των εποπτικών Αρχών και

β) το Στρατηγικό Σχέδιο της Τράπεζας που παρουσιάστηκε τον Μάιο του 2021, η Τράπεζα διατηρεί την υποχρέωση παρακολούθησης και αναφοράς της επίτευξης των στόχων, που το Σχέδιο διαχείρισης καθυστερημένων ανοιγμάτων περιλαμβάνει, σε ενοποιημένη βάση έως το τέλος του 2023 προς τον Ενιαίο Εποπτικό Μηχανισμό με τις σχετικές εποπτικές αναφορές. Το υπόλοιπο των ΜΕΑ στο σύνολο των χαρτοφυλακίων Δανείων και Απαιτήσεων κατά Πελατών του Ομίλου με ημερομηνία 31.12.2021 ήταν € 5,1 δισ.

Σημειώνεται ότι η Τράπεζα αναμένεται να υποβάλει επικαιροποιημένο Επιχειρησιακό Σχέδιο για τη διαχείριση καθυστερημένων ανοιγμάτων την 31.3.2022 με περίοδο αναφοράς που θα εκτείνεται μέχρι το τέλος του 2024.

ΣΥΝΕΧΙΖΕΤΑΙ….

ΣΥΝΕΧΙΖΕΤΑΙ….